強積金制度與時俱進惠港人。

今年適逢積金局成立20周年。回顧過去,不難察覺強積金制度為香港社會帶來的實質轉變。最顯而易見是,強積金制度實施前,本港只有約三分之一的工作人口享有退休保障,時至今日,近九成的工作人口已被納入強積金或其他退休計劃的保障範圍,覆蓋度於國際屬極高水平。香港商報記者 林蓁芯

積金局成立廿年成績有目共睹

積金局於1998年9月17日成立。多年來,積金局逐步鞏固強積金制度,包括引入強制性供款的最低及最高有關入息水平調整機制、制定《強積金投資基金披露守則》、推出僱員自選安排、強積金中介人法定規管制度及預設投資策略等,使其更切合社會發展及廣大就業人口的退休所需。作為規管機構,積金局以保障計劃成員的利益為首要的任務。積金局一方面密切監管受託人,推動受託人提升管治水平,另一方面不遺餘力打擊僱主違規行為,積極跟進所有涉嫌拖欠供款的個案,代僱員追討欠款,並將違規個案轉交警方或律政司以提出檢控。自強積金制度實施以來,積金局為僱員討回合共超過20億元強積金供款及附加費。

另一項與計劃成員息息相關的事項,莫過於強積金基金收費。積金局過去推出不同措施推動受託人調低收費,包括要求受託人以劃一的方式披露基金收費資料、精簡強積金計劃的行政程式、推出低收費基金,以及合併效率較低的計劃和基金等。在積金局持續推動下,目前400多個基金,便有近100個基金的開支比率是1%或以下,基金開支比率亦由2007年12月的2.10%下降至目前的1.53%,下調幅度近三成。

富達國際香港退休金業務總監陸劍平指出,強積金其中一個最大的特點是以「平均成本法」來投資,背後理念是建基於對資產價格長線看升的假設,當基金價格上升時,由於投資金額固定,能購買的基金單位相對較少;但在基金價格下跌時,同樣金額則可購入較多的單位。隨著定期定額投資、日積月累地購買基金,若所選擇的基金長線表現反覆向好,便能獲得不俗的投資回報。

積極推動電子化

今年,為優化強積金發展,積金局更積極籌備中央電子平台「積金易」(eMPF),期望透過該平台,引入「智能管理」的應用概念,以「用家為本」的智能數碼平台,提升整體的用家體驗。

過去,積金局亦先後推出多項電子服務,包括2012年推出的「電子自動化服務系統」,以及在2016年推出的「個人帳戶電子查詢系統」(ePA)等。她認為,目的均是令強積金制度的不同用家,在處理強積金交易或管理強積金帳戶上更有效率和更便捷。

積金局主席黃友嘉於退休計劃研討會上表示,積金局未來數年將主力落實智能數碼平台「積金易」,預計「積金易」可透過加強公開競爭、提升基礎設施與行政程式的效率,以及簡化帳戶管理,為受託人和僱主節省整體行政成本,從而創造進一步下調費用的空間,並為未來強積金制度的改革鋪路。

被詬病種類選擇過多

強積金起源在於假設市民沒有足夠的理財能力,故須強迫他們供款,但在選擇供款時,又給市民提供過多的成分基金,讓市民難以作出最佳選擇。

作為一項退休保障政策,強制性供款有其必要,原因是部分市民理財能力有限。但是另一邊廂,局方卻假設市民有充足的理財知識,為他們提供達469種成分基金(截至2018年7月31日)作選擇,這對於一些善於投資的市民也許會帶來一些好處,但對不懂投資的市民來說,實在是有苦難言。

根據黃友嘉所言,強積金有助一些初出茅廬的青年掌握投資技巧。但對於一些不善投資、學歷較低的市民來說,這更可能讓他們花多眼亂,更難作出合理判斷。

強積金制度新突破

在行政長官林鄭月娥第二份施政報告中,就取消強積金的對沖安排表示,特區政府會延長第二層資助的年期至25年,連同為期12年的第一層資助,整個政府資助計劃的承擔額將增加至293億港元。上述安排的目標是在本屆特區政府任期內,即2022年或以前,獲得立法會通過有關的賦權法例,並在通過法例修訂後兩年實施取消對沖安排。

香港浸會大學副教授麥萃才表示,之前香港執行的強積金對沖政策是允許僱主在裁員或者公司結業時,在給僱員發放遣散費和長期服務金時,扣減掉強積金中僱主供款的部分,這樣僱員就會少拿到很大一筆錢。

麥萃才形容新政策是強積金發展歷史上重要的轉捩點,對於香港僱員來說是件好事,不僅理順了強積金的安排,使得僱員在退休時能拿到整筆錢,權益得到更多保障,也讓香港整體的退休保障結構更加完善,勞資雙方的關係更加和諧,減少社會矛盾。

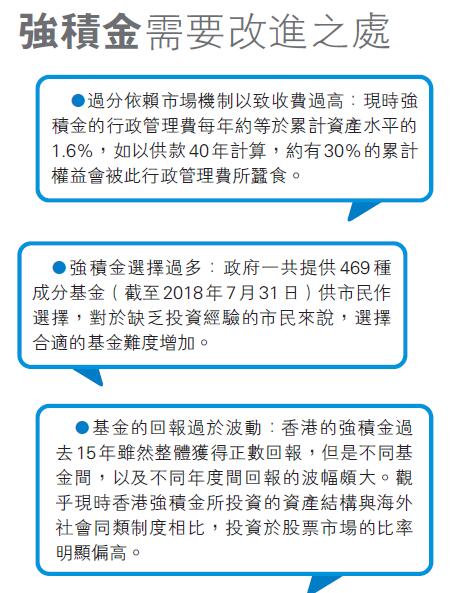

強積金需要改進之處

●過分依賴市場機制以致收費過高:現時強積金的行政管理費每年約等於累計資產水平的1.6%,如以供款40年計算,約有30%的累計權益會被此行政管理費所蠶食。

●強積金選擇過多:政府一共提供469種成分基金(截至2018年7月31日)供市民作選擇,對於缺乏投資經驗的市民來說,選擇合適的基金難度增加。

●基金的回報過於波動:香港的強積金過去15年雖然整體獲得正數回報,但是不同基金間,以及不同年度間回報的波幅頗大。觀乎現時香港強積金所投資的資產結構與海外社會同類制度相比,投資於股票市場的比率明顯偏高。

回望過去,不難察覺強積金制度為香港社會帶來的實質轉變。

【財經拆局】儲蓄多少才有安全感?

大家都怕老無所依,怕退休後存款不足,怕子女不養老。作為一個打工仔,一個月究竟要存多少才有安全感呢?

滙豐今年公布「滙豐退休策劃指標」,報告將退休生活方式分為4類,包括基本、簡約、舒適及豐裕,其中,如果想過「基本」的退休生活,單身人士只須130萬元儲蓄,退休後每月預算為6640元,而二人每月預算則為11220元。

但若各位人士打算退休後樂享豐盛生活,例如計劃環遊世界,單身人士總退休儲備要達730萬元。其中,房屋開支最大,佔21.8%或8180元,其次為食物開支為20.9%或7825元,第3為外傭開支,每月達16.2%或6055元。

130萬元太少,730萬元又太不接地氣,如果折衷要個300萬元左右的退休金呢?香港投資基金公會發布強積金成員調查顯示,以受訪者預計退休後的每月開支推算,每人平均需累積310萬元才能維持退休前的生活水平。如果按這個標準,若要維持退休前的生活水平,入息替代率要達70%,由此推算,若要應付20年的退休生活開支,在退休前每月平均需要撥出23.6%收入作儲蓄或投資。

現時香港大學畢業生年薪為23.9萬元,平均月收入1.99萬元,畢業生除去強積金的錢,仍要撥出23.6%的錢作為儲蓄,又要撥出一部分錢當家用,實在難以儲蓄。

但強積金仍然是港人退休的重要資源,特別是初入社會的年輕人。在現行的強積金制度下,強制性供款讓市民累積了財富,無形中為退休生活收入做好準備,好處日漸為港人重視。當自願額外供款可進一步扣稅。

香港強積金制度供款率為月薪的10%,並設有3000元之每月供款上限,雖然該上限遠比新加坡37%為低,但是若按30年工齡來算,每位年輕人在強積金帳戶亦已有過百萬的儲蓄,其餘,年輕人有能力應做些儲蓄型保險或投資,從而提高退休後的總儲蓄。

【環球視野】香港退休制度應否向新加坡學習?

強積金制度實施20年,國際顧問機構美世(Mercer)發表報告指,香港退休制度雖於亞洲排名第三,惟仍落後於新加坡。該報告以充足率、可持續性及完整性三大指標類別,衡量地區退休制度分數。香港全球養老金指數為56分,遜於新加坡的70.4分。若以全球34個地區計,香港只列中遊位置,排名第22名。

美世香港投資和精算諮詢領導陳慧盈指,在積金局帶動下,強積金投資成本維持低水平,又引入俗稱「懶人基金」的預設投資策略,令退休制度完整性冠絕全球,但香港強積金制度供款率為月薪的10%,並設有3000元之每月供款上限,反觀新加坡供款率可高達月薪的37%。她認為,目前強積金供款水平難以確保港人退休生活水平。

另一方面,是兩地基金制度的不同,新加坡實行中央公積金制度,政府通過這一制度有效地調控消費基金,解決職工購買住房和退休後的養老問題。中央公積金制度在香港其實已經討論了半個世紀。早於1966年,香港政府便已經開始研究中央公積金。直到1993年當局提出「老年退休金計劃」(相當近似現時不少人支持的「全民退休保障」)建議之前,中央公積金一直都是香港社會討論退休保障的主流方案。

不過,「老年退休金計劃」最終於1995年被當局否定(據聞其中一個主因就是政府不想因此而大幅加重負擔),才提出由私營機構主導的「強制性公積金計劃」。立法局於同年通過推行強積金計劃,中央公積金計劃自此就幾乎沒有人再提起過了。

在很多人眼中,中央公積金制度有利於分散風險、規模經濟效益應該遠比強積金為高。而中央公積金制度能夠為市民提供相對穩定的回報率,也解決了基金選擇過多的問題,對於基層的保障遠較強積金為佳。或許未來學習星洲經驗,考慮以中央公積金取代強積金,也不失為一個選擇。

© 2018, biznews. All rights reserved.